【漫画】第42話「FXの確定申告はいくらから?手順から所得隠しがばれた人の罰則まで」

「所得税と住民税を納める」

「確定申告の5ステップ」

「損失も申告したほうが得」

「利益は国税庁の監視下」

FXの確定申告をする対象者とは?

確定申告の対象者はFXなどの投資による利益の合計が20万円を超えた人です。株式投資、FX、先物取引など、投資で利益を得たときは納税をしなければいけません。

確定申告は納税の内容を行政に報告する仕組みであり、収入や控除を合算して正しい納税額に訂正する役割があります。

株式投資であれば、口座のタイプには一般口座と特定口座があり、特定口座を選択することで事前に利益から源泉所得税が引かれて、年間取引報告書(損益報告書)を作成してくれるため、納税や確定申告が不要です。

しかし、FXには特定口座の仕組みがありません。そのため、年間の利益や損失を計算して、自分で確定申告をする必要があります。

逆にFXをしていて確定申告が不要になる人は、給与のよる所得と退職金による所得以外の利益が20万円以下の人です。FXの利益だけでなく、事業所得や不動産所得といった他の所得がある場合は、すべてを合算して20万円を超えるかどうかを判断します。

FXの確定申告を始める5ステップ

作成方法と申告書を選ぶ

確定申告書の作成方法は「確定申告書を印刷して手書きする、ウェブ上で入力して印刷する、スマホやPCからe-Taxで提出する」の3種類があります。

この中では「ウェブ上で入力して印刷する」と「スマホやPCからe-Taxで提出する」が初心者にも扱いやすいですが、今回は事前準備が不要な「ウェブ上で入力して印刷する」をベースに解説します。

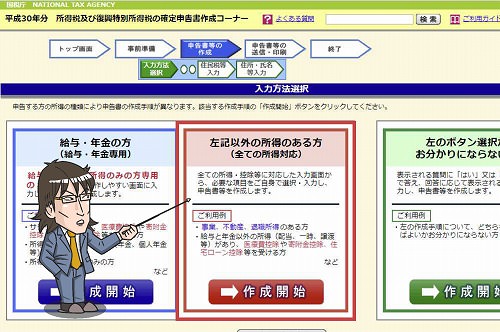

まずは国税庁の確定申告書等作成コーナーで「作成開始」を押しましょう。

「税務署への提出方法の選択」のページでは「印刷して書面提出」を選びます。マイナンバーカードとマイナンバーカード対応のスマホがある人は「e-Taxで提出 マイナンバーカード方式」、税務署でIDとパスワードを発行してもらった人は「e-Taxで提出 マイナンバーカード方式」でも構いません。

「申告書等印刷を行う前の準備」のページでは、OS、ブラウザ、PDF閲覧ソフト、プリンターが推奨環境であることを確認します。問題がなければ「利用規約に同意して次へ」を押します。

「作成する申告書等の選択」のページでは「所得税」を選びます。

「入力方法選択」のページでは「左記以外の所得のある方」を選びます。

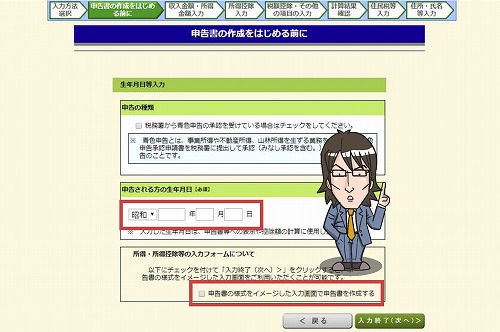

「申告書の作成をはじめる前に」のページでは、生年月日を入力して、「申告書の様式をイメージした入力画面で申告書を作成する」にチェックを入れたら、「入力終了」を押します。

会社員は給与を入力する

確定申告書の「①全ての申告に対応」では収入と控除を入力します。確定申告とは「すべての収入や控除を確定させて、あらためて税金を申告する」仕組みであるため、FXの収支のみではなく、会社員の給与します。

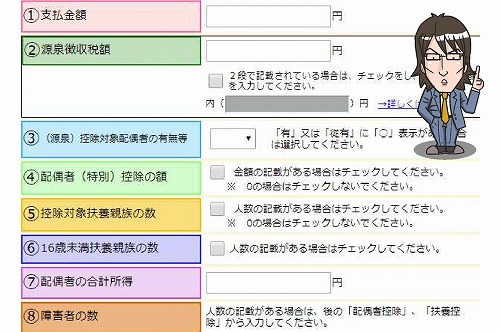

「収入金額等」にある「給与」を押して、給与収入や源泉徴収税額を入力する画面に移ります。

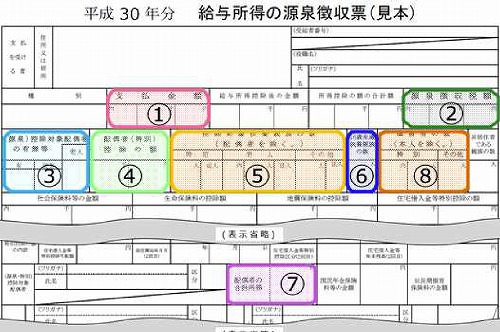

給与所得の源泉徴収票を見ながら、該当する数値を転記します。

「①全ての申告に対応」に戻ると、「収入、所得、税額」の欄に自動的に数字が記載されています。このように何か項目を入力するたびに、収入、所得、税額が再計算されます。

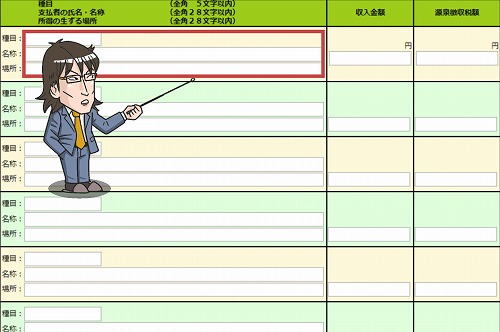

給与以外にも収入がある人は、該当する項目から入力します。サイドビジネスなら「事業所得」、不動産収入なら「不動産」、単発の副収入なら「その他」、売却益なら「譲渡所得」、払戻金や賞金なら「一時所得」です。

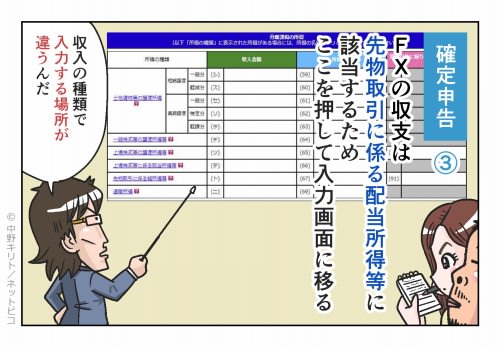

FXの収支を入力する

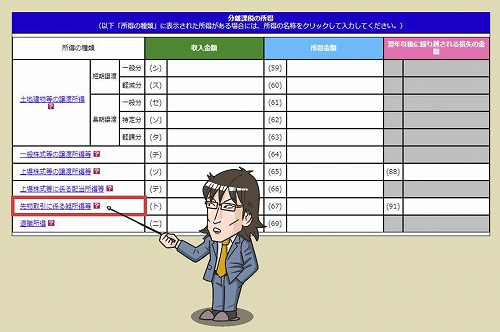

確定申告には総合課税と分離課税があります。総合課税は給与や副業の所得を足して、その合計値に応じて税率が決まる制度です。分離課税は株のように単独で税率が決まっていて、分離して計算する制度になります。

FXは分離課税であるため、「①全ての申告に対応」の下のほうにある「分離課税の所得」に移動して、「先物取引に係る雑所得等」を押します。

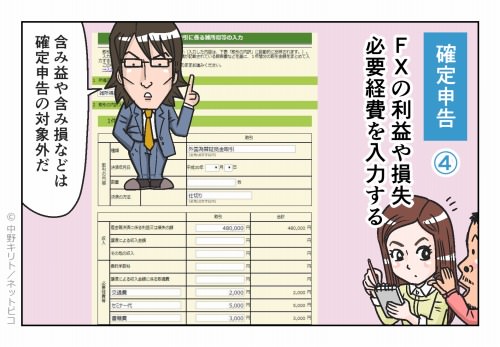

「先物取引に係る雑所得等の入力」のページでは、「1 所得区分」は「雑所得用」、「種類」は「外国為替証拠金取引」、決済方法は「仕切」を入力します。仕切とは発生した利益や損益の差のみを取引することです。

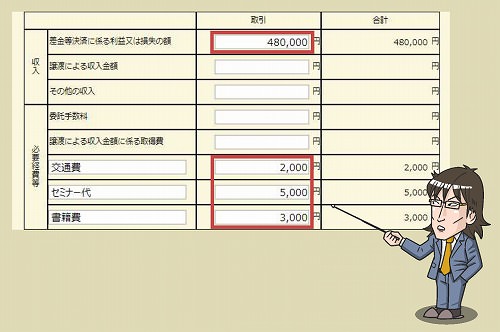

次に「差金等決済に係る利益又は損失の額」に実現損益を転記します。損失の場合は「-」が付きます。

「必要経費等」に経費の項目と金額を入力します。FXの経費として計上できる範囲は「取引手数料、振込手数料、FXのイベント会場まで交通費、セミナー代、書籍費、パソコンやスマホの購入費の一部、プロバイダ料金の一部」などです。

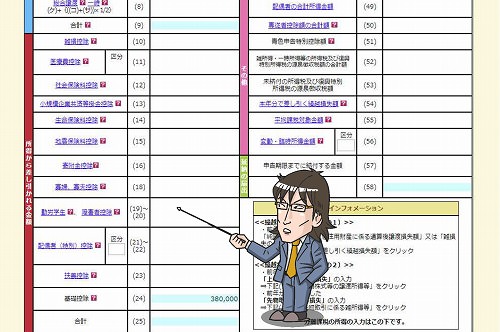

所得控除や税額控除を入力する

所得控除は所得から差し引ける金額で、一律38万円の基礎控除、最高38万円の配偶者控除、最高10万円の医療費控除、社会保険料控除、生命保険料控除など、全14種類があります。これらを入力することで納税額が減ります。

個人情報を入力して印刷する

すべての収入と控除の記入が完了すると、納税額も自動的に再計算されます。あとは「住民税の納付方法、個人情報、マイナンバー」を入力して、データをパソコンに保存します。

保存したデータを印刷したら押印します。添付書類台紙には年間取引報告書、源泉徴収票、マイナンバーおよび本人確認書類を糊付けします。

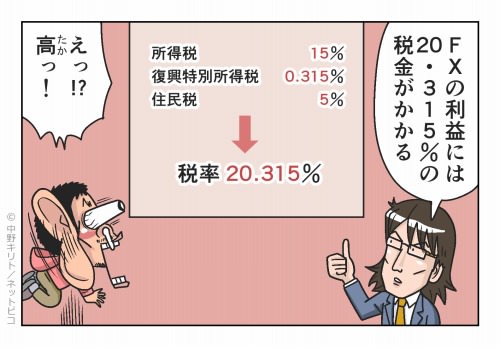

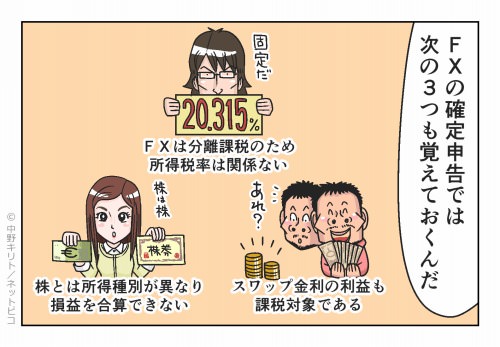

FXで納める税金は20.315%

FXの税率は一律20.315%です。通常は「所得税15%+住民税5%=20%」ですが、2013~2037年は復興特別所得税の0.315%が加算されます。この税率は給与所得やFXの売買益に関係なく、一律で課税されます。

所得税15%+復興特別所得税0.315%+住民税5%=合計20.315%

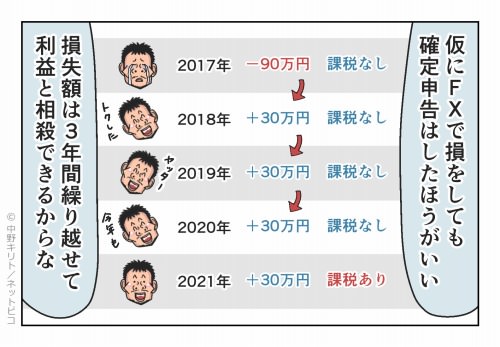

また、損失に対しても確定申告をすることで、最長3年分を損失の繰り越しや別の先物商品との損益通算ができます。例えば、FXで30万円得しても、日経225先物で30万円損していれば、納税額は0円です。

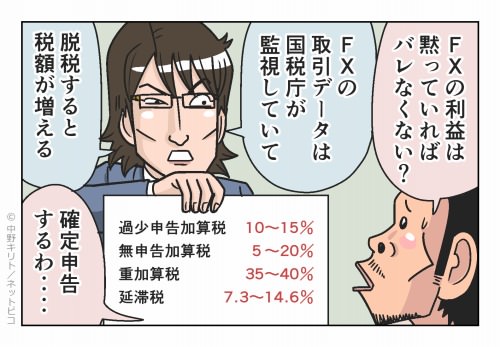

FXの確定申告をしないと罰則となる

FXで脱税をした場合は罰金規定があります。通常の所得税15%と住民税5%に加えて、金額を少なく申告した場合は10~15%の過少申告税、まったく確定申告をしなかった場合は5~20%の無申告加算税、収入を隠蔽した場合は35~40%の重加算税が課せられます。

確定申告をしても期限内に納付しなかった場合は7.3~14.6%の延滞税や3.6%の利子税が付きます。また、脱税額が数千万~数億円レベルで悪質な場合は、刑事罰の対象となります。

FXの確定申告をした体験談や口コミ

FX歴2年

私は確定申告について勘違いしていたことがありました。通常、給与所得が年間2000万円以下の会社員は、副収入が年間20万円以上になると、雑所得として税務署に確定申告をする必要があります。

FXでは未決済のポジションについては対象外ですが、売買による為替差益だけではなく、スワップ金利による金利益も対象です。

ここまでは正しい認識でしたが、A社で50万円の利益を出し、B社では50万円の損失だったら、合算すると0円の損失になるため、この場合は「確定申告をしなくて問題ない」と思っていたところ、間違いでした。

確定申告は所得や控除をまとめて訂正する位置づけですので、50万円の利益と50万円の損失を報告しないといけません。税務署に確定申告をして、はじめて納税額は0円と見なされます。

FX歴10年

FXの税金は2011年まで分離課税ではなかったため、会社員の給与と合算する必要がありました。そのため、本業のせいでFXの税率、もしくはFXのせいで本業の税率が上がることになります。

本業の所得金額が700万円である場合、本来は23%の税率です。ここでFXでも同額の700万円を稼ぐと合算で1400万円になり、税金は33%にアップしてしまい、納税額は300万円を超えていきます。

株式投資の場合は同じ700万円の利益でも、一律で20%の140万円しか徴収されません。これは本業の収入と合算せずに、別々で計算する仕組みになっているからです。FXが税制面で優遇されていないことは問題です。

税金を安くする裏技としては、あなたがFXで継続的な収入を得ている実績があれば、個人事業主として認められます。個人事業主ならFXでかかった必要経費を計上することが可能です。

例えば、FXの年間収入が10万円あり、必要経費等が10万円だった場合、最終的な利益は「10万-10万=0円」となって、納税は発生しません。

このように今まではFXにかかる税金のために一手間かかる対策を講じてきた人たちも多かったのですが、2012年からは株式投資と同様に税率は一律になりました。FXの税率は株式投資と同じ一律20%で済みます。

2013年からは復興特別所得税が課せられたため、税率は20%から20.315%に引き上げられました。こちらは2037年まで続きます。2014~2018年はFXの税制に変更はないことからも、しばらくは20.315%で固定されそうです。