【漫画】第11話「FXにおける円安や円高とは?為替レートが動く8個の理由を学ぶ」

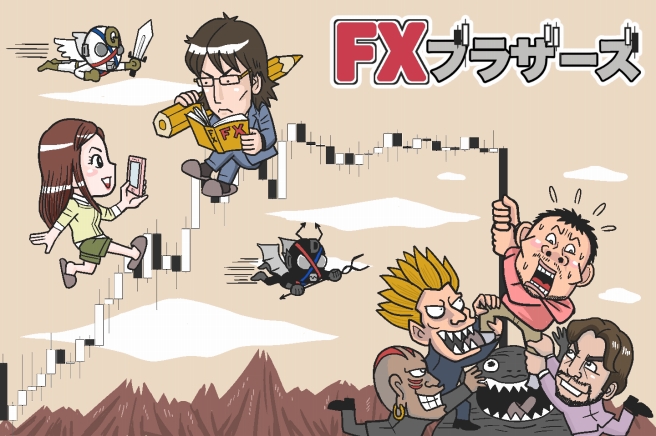

「20円上昇は円高?」

「20円下落が円高!」

「為替市場=モンスター」

「FXでは感情を捨てろ」

FXにおける円安と円高を徹底的に理解する

円安と円高とは?

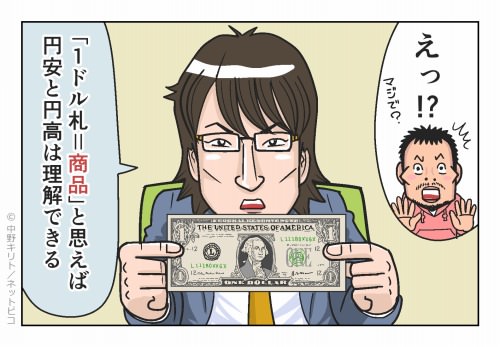

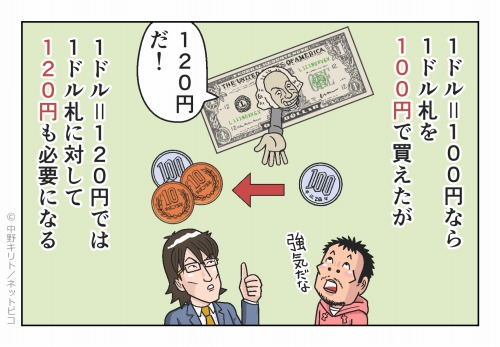

円安とは「外国通貨に対して日本円が安くなる」ことです。1ドルの価格が100円から120円になったとき、米ドル側の視点では「以前は100円を1ドルで買っていたが、円が安くなって0.835ドルで買える」となります。

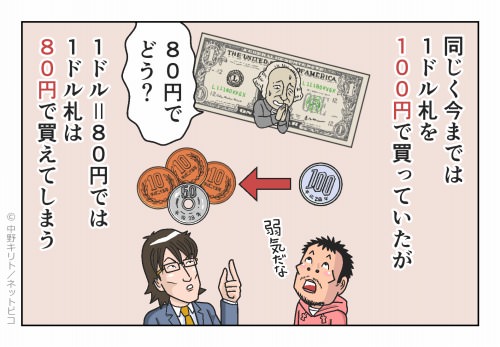

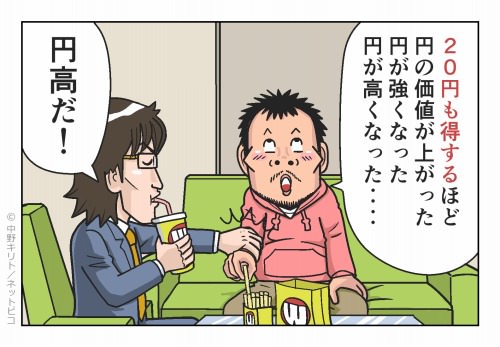

円高とは「外国通貨に対して日本円が高くなる」ことです。1ドルの価格が100円から80円になったとき、米ドル側の視点では「以前は100円を1ドルで買えたが、円が高くなって1.25ドルではないと買えない」となります。

円安の利点と欠点

円安になると日本の輸出企業は、海外で得た外貨をより多くの日本円に換金できるために有利です。また、国内には輸出で稼ぐ企業が増えているため、ゆるやかな円安は日本経済にもプラスです。

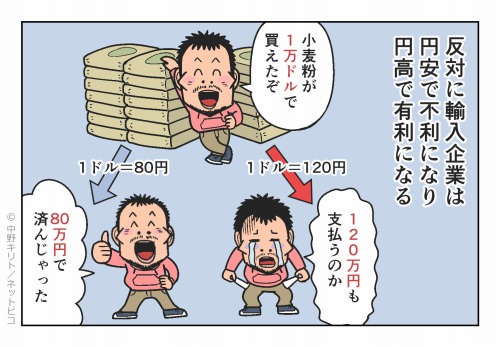

逆に日本の輸入企業にとっては不利です。1ドルの価値が80円から120円に上がると、ガソリンや小麦粉などのあらゆる輸入品を仕入れるときに、余計に日本円を払わないといけません。

円高の利点と欠点

円高になると日本の輸入企業は、手持ちの日本円をより多くの外貨に換金して、支払いに充てることができます。海外からの燃料、肥料、部品などの調達が割安になりますし、海外旅行でも現地通貨をお得に両替できます。

逆に日本の輸出企業にとっては不利です。1ドルの価値が120円から80円に下がると、1万ドル分を売っても120万円ではなく、80万円しか貰えません。日本経済にとっても総合的にはマイナスになりやすいです。

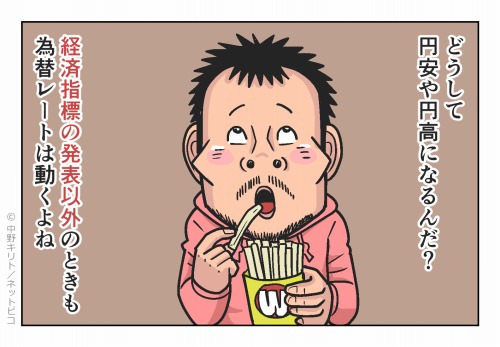

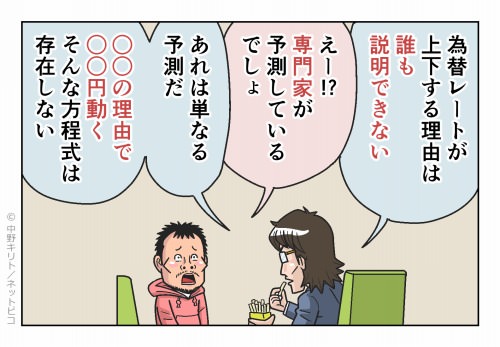

FXで為替レートが動く8つの原因

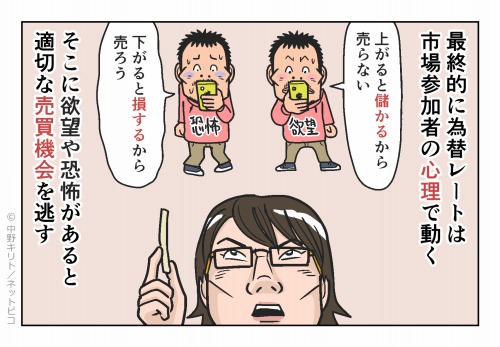

すべての為替レートは需給関係で動いています。通貨も商品であるため、買い手が優勢なら値は上がりますし、売り手が優勢なら値は下がります。買い手と売り手のバランスが変わる要因は、主に次の8種類です。

中銀・政府

各国の中央銀行と政府機関は、政策金利やマネーストック(市場に出回る通貨の供給量)の増減を決定しています。これは主に物価の安定させて、国民生活を健全化することが目的です。

日本の場合は年8回ある金融政策決定会合に日本銀行の総裁らが集まり、多数決を実施します。

この結果、政策金利を上げるなら為替は高くなり、下げるなら為替は安くなります。マネーストックは増やすことで為替が安くなり、減らすことで為替が高くなります。

為替介入

為替レートは経済活動のみで変動するわけではありません。政府機関が意図的に力ずくで変動させることもあります。例えば、東日本大震災のあと、円高が進行して歯止めが利かなくなりました。

これは海外投資家が「日本企業は海外資産を売って、手元に日本円を用意せざるを得ない」と見込んで、円高狙いで一気に日本円買いに向かったことが主な原因です。ただ、このような円高が続くと日本の輸出企業は困窮します。

このダメージは深刻であり、世界にも悪い影響が波及するために、為替レートが「1ドル=80円以下」になったときに、G7との協調介入という形で円売りを実施して、相場をドル高円安へシフトさせました。

つまり、日本が海外から1兆円単位で米ドルを買って、日本円を売ったわけです。自国の利益のみを目的とした為替介入は、相手国が同意しないために実現が難しいですが、他国と協力すれば為替レートを動かすことができます。

景気動向

景気の良い国の通貨は買われやすいです。これは景気が良くなると金利が上昇して、その国の通貨を保有すると高い金利が得られるためです。その結果、景気の悪い国から良い国へと、マネーが流入する傾向があります。

また、好況になると税収が増えて、国の財政状態が改善します。一般的に「国家財政の健全度=その国の通貨価値」と捉えられるため、買い手が増えることにつながります。

例えば、2018年7月12日に半年ぶりに米ドルが「1ドル=112.38円」の高値をつけました。これは前日に発表された6月の米卸売物価指数(PPI)が予想よりも好調だったことを受けて、米ドルが買われたことが要因です。

金利・物価

低金利国の通貨を売って、高金利国の通貨を買うと、その分の金利差を受け取るため、金利が高い国の通貨が買われやすいです。ただし、政治経済がある程度安定していることが条件になります。

物価についてはこちらも金利が関係しています。物価が高くなるとインフレを抑制するために金利が上昇し、通貨は買われやすくなります。逆に物価が低くなるとデフレを止めるために金利が低下し、通貨は売られやすくなります。

例えば、2018年5月24日にドル安円高に動きました。これは米連邦公開市場委員会(FOMC)議事録にて、長期金利が3%を下回ったため、リスク回避で円買いが優勢になりました。

貿易収支

トヨタ、パナソニック、キヤノンなどの輸出企業が好調になると、海外に販売した商品の代金は米ドルで支払われます。ただ、米ドルは日本国内では使えないため、米ドルを売って日本円を買うことになり、円高が起こります。

つまり「日本の貿易収支が増える、日本企業の輸出額が増える、米ドルによる支払い額が増える、米ドルを日本円に交換する取引が増える」となり、貿易収支が上昇した途端、先を見込んで日本円が買われるわけです。

ちなみに輸出企業は円安・円高によって、収益が大きく変動します。そこで定期的に想定為替レートを設定して業績見通しを立てています。

例えば、トヨタは2017年5月に2018年3月期業績見通しを「1ドル=105円」に設定しました。実際には2018年3月期の為替レートは111円台と大幅な円安となったため、トヨタは過去最高益を更新しました。

M&A

近年、日本企業は数千億~数兆円で海外企業を買収する動きが強いです。このようなM&Aでは手持ちの日本円を外貨に交換して、主に現金で支払います。つまり、日本円を売って外貨を買うことで、円安になるわけです。

2016年6月にソフトバンクがイギリスのARM社を現金で買い付ける発表したときも、一時的に約10%の円安となりました。

ただし、FXでは取引所が存在せず、買い手と売り手が金融機関を介して、1対1で取引されます。実際には誰が売り買いをしたか確証がないことから、為替市場はブラックボックスに近い性質を持っています。

災害・有事

地震や火山噴火などの災害、戦争やテロなどの有事が起きると、基本的には円高になります。これは日本円が信頼されていて、いざというときに頼りになるからではありません。

日本円は低金利かつ取引量が多い通貨であるため、平時では多くの投資家が日本円を売って高金利の通貨や金融商品を買っています。いわゆるキャリートレードの代表例です。

それが有事でリスクオフ(リスクが取れない)の状態になると、今までの投資を手仕舞いする人が急増して、日本円が買い戻されるわけです。

そもそも日本の企業や個人も2024年10月時点で328兆円以上という対外純資産を持っています。これは27年連続で世界第1位の額です。彼らも災害や有事の際はリスクオフで海外資産を売って、日本円を保有する動きが加速します。

投機筋

ヘッジファンドや機関投資家の大きな取引量が相場を動かすこともあります。1992年の英ポンドが大暴落したポンド危機も、クォンタムファンドを運営するジョージ・ソロスが、大量の英ポンドを売ったことが原因です。

当時の英ポンドは固定相場制が取られており、イギリス政府は適時為替介入を行って、相場を安定させていました。そのため、ソロス氏の売り注文に対しても買い介入をします。

それに続いて他の投資家の買いポジションも固定相場制の下限に大量に集まっていました。しかし、ソロス氏の売り浴びせに買い注文が支えきれず、英ポンドは再度下落します。

それを受けて他の投資家らも損失回避のために、今度は買いポジションを投げ売りする側に回りました。その結果、2週間で英ポンドは米ドルに対し20%も下落し、ソロス氏は莫大な利益を手に入れることになりました。

為替レートは総合的にはその国の経済状況や政策などの複数の要因が複雑に絡み合っていますが、本質的にはその通貨の需要と供給で決まります。現在ではヘッジファンドだけではなく、大勢の個人投資家による投機マネーによって、為替レートは敏感に反応します。

3カ月間で「1ドル=79円」まで下がった実例

1995年1月に米ドル/円は100円を超えていましたが、4月には「1ドル=79.75円」を付けました。この急激な円高は「①貿易収支、②中銀・政府、③災害・有事」の3つが原因です。

①貿易収支については、米国は毎年数千億ドルの赤字を出しており、2018年時点でもトランプ政権は貿易赤字の解消に躍起になっていますが、これは1995年のクリントン政権時から20年以上も続いている現象です。

1995年当時、米国は貿易赤字国、日本は貿易黒字国であり、米国ではTOYOTAやHONDAをよく見かける一方、日本では米国車や米国家電をあまり目にしませんし、その他の輸入品も金額が小さかったです。

つまり、日本が米国に対して大幅な貿易黒字だったため、円高を誘発しました。ただし、貿易黒字だけでは極端な円高は起きません。

そもそも1995年の日本はバブル崩壊で経済成長が止まり、貿易黒字も日本の輸出量が増えたというより、不況による消費低迷で輸入量が減ったことが原因です。阪神淡路大震災と地下鉄サリン事件で不安も渦巻いていました。

それでも米国は「日本からの輸入額が膨大にもかかわらず、日本は米国の商品を買っていないことが貿易赤字の原因」として、対日貿易赤字を解消するために、②中銀・政府が「ドル安円高」を促します。

さらに③災害と有事も起こります。まずは1月に阪神淡路大震災が日本を襲ったことで、日本企業が対外純資産を売却して日本円を買い戻したり、保険会社が保険金の支払いのために日本円を買い集める流れが起きました。

さらにメキシコが通貨危機に陥り、その際、世界中の投資マネーが安全資産であった日本円に流入しました。

ちなみにその後は1995年9月に100円台まで戻し、1996~2008年は「1ドル=100~130円」、2008年はサブプライムショックで90円台、2011年は東日本大震災で79円、2014~2018年は「1ドル=100~130円」で推移しています。