【漫画】第6話「FXの10大リスクとは?為替変動リスクからロスカットリスクまで」

「FXって‥‥怖っ!」

「恐怖!4つのリスク」

「最恐のリスクとは!?」

「リスクはお前だ!」

- FXリスク① 信用リスク

- FXリスク② 電子取引リスク

- FXリスク③ 流動性リスク

- FXリスク④ 金利変動リスク

- FXリスク⑤ 為替変動リスク

- FXリスク⑥ レバレッジリスク

- FXリスク⑦ ロスカットリスク

- FXリスク⑧ 強制決済リスク

- FXリスク⑨ スリッページリスク

- FXリスク⑩ 相対取引リスク

FXリスク① 信用リスク

信用リスクとは?

信用リスクとはFX会社を信用できなくなるリスクです。過去にはFX会社が破綻して資産がなくなることもありましたが、現在は顧客と会社の資産が分けられ信託保全がすべてのFX会社に義務付けられているために安全です。

ただし、海外のFX会社はこの限りではありません。信託保全の対象外であるため、万が一FX会社が経営不振に陥っても、預けてある資産や含み益、スワップポイントは戻ってこないリスクが残っています。

FXリスク② 電子取引リスク

電子取引リスクとは?

電子機器の不具合で取引ができなくなるリスクです。例えば、ネット回線、通信機器、サーバーなどがダウンすることで、売買が一時的に停止します。2015年7月にも大手の外為どっとコムで8時間も取引ができない事故がありました。FX会社によってはモバイル端末の通信エラー、スマホアプリの不具合、情報配信サービスの遅延なども起こりえます。

私たちのパソコンのスペックやプロバイダ環境によっても想定外の障害が発生して、適切な売買タイミングを逃すことにより、利益確定を逃したり、損失が拡大する可能性も想定しておきたいです。

電子取引リスクの回避策

電子取引リスクは海外のFX会社や信頼できないFX会社を選ばないことで対策できます。

FXリスク③ 流動性リスク

流動性リスクとは?

流動性とは通貨の流通量が多いために売買がしやすいことを意味します。米ドル、ユーロ、日本円などは世界中で1日に数十兆円分が取引に使われているため、流動性が高いです。

一方、南アフリカランドやトルコリラなどは市場に出回っている通貨の流通量が少ないため、売りたくても売れないという状況が発生するなどして、想定以上に損失が膨らむ可能性があります。

流動性リスクの回避策

流動性リスクは流通量の少ない通貨ペアを売買しないことで対策できます。

FXリスク④ 金利変動リスク

金利変動リスクとは?

日本のように金利が少ない国の通貨で、金利が大きい国の通貨を買うと「2国間の金利差」であるスワップ金利が発生して、スワップポイントが毎日現金で受け取れます。

しかし、金利は日々変動するために、受け取れるスワップポイントが予想よりも少なかったり、いつの間にか金利差が逆転して、逆にスワップポイントを支払う可能性もあります。

ただし、金利を変更するタイミングは年12回ありますが、実際には多くて年4回、1回あたり±0.25%程度です。そのため、南アフリカランドと日本円のように金利差が大きい通貨ペアを選べば、スワップ金利で損することはありません。

金利変動リスクの回避策

金利変動リスクは金利が変動しやすい通貨ペアを売買しないことで、リスクの発生率が0に近づきます。FXとは2国間の通貨を交換する金融商品であり、売買すると金利の交換もしています。外貨を買ったならそれを売らない限りは、2国間の金利差であるスワップ金利によってスワップポイントが受け取れます。

各通貨の金利は、政治、経済、社会などのあらゆるものから影響を受け、約1カ月おきに再決定します。仮に金利が下がってしまうと、今までは得られていたはずのスワップポイントが、ある日から急に利益が少なくなることもありえます。

事実、2008年9月のリーマンショックの影響で、各国の政策金利が1年で1~3%も下がったことがありました。ほとんど変化がなかった国は政策金利が元々1%未満でこれ以上下げられない日本くらいです。

しかも、政策金利は回復が遅いです。例えば、カナダドルは2008年1月時点で4%という高金利通貨でしたが、2009年は1%、2010年は0.25%、2011年は1%となり、予想したスワップ金利よりも1/4に下がってしまいました。

このような金利変動リスクを回避するには、経済的安定が高い国の通貨を選ぶことが大切です。ただし、経済的安定が高いと金利は低く、経済的安定が低いと金利が高くなるため、バランスの取れた国の通貨を選ばないといけません。

経済的安定と金利のバランスが取れた通貨は、2024年10月時点では米ドル/円と英ポンドなどです。米国とイギリスは経済的安定に優れていながら、政策金利は米ドルが1.75%、英ポンドが0.75%もあり、金利変動リスクは低めです。

FXリスク⑤ 為替変動リスク

為替変動リスクとは?

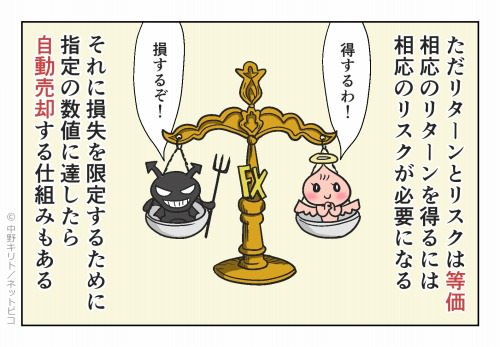

為替レートは24時間変動していますが、必ずしも私たちの予想通りに動くわけではありません。予測とは反対の方向に動いたときに、損をします。

多くの初心者もこの為替変動リスクは認識していますが、含み損がある外貨を損切りしたくても、買う人がいないと売れなかったり、預けている証拠金以上に損をするケースもあることはあまり知られていません。

ただし、新規注文をするときに予想がはずれたら自動的に売却する逆指値注文を同時に行って、いつでも損切りできる状態にしておくと、為替変動リスクで大損する可能性は軽減できます。

為替変動リスクの回避策

為替変動リスクでは「保有する外貨の量を増やしすぎない、レバレッジを大きくしすぎない、損切りの設定を必ずする」ことを実施しても、リスクは0%にはなりませんが、リスクを減らすことには成功します。リスクに立ち向かう必要がある項目は、リスク限定でリスクを抑える必要があります。

FXは貯金ではなく投資であるため、為替レートが上がり下がりで利益が変わります。この変化が儲ける要素でもありながら、常にリスクにさらされている状態です。

利益と損失は隣り合わせであり、利益を得たいなら損失するケースも学んで、その上でリスクに対する回避策も一緒に勉強していきます。

まずは外国為替相場における為替レートの動きはとても速いです。しかも、24時間休むことなく変動します。その中で自分の予想通りの動きをすることは、最初のうちは少ないはずです。

仮に予想と逆方向に為替レートが動いたときは、損失が必ず発生します。FX会社の広告や口座開設する際に「FXは元本が保証された金融商品ではござません」と明示されている理由はこのためです。

もちろん、長期的には「為替レートは波打ってはいずれ戻る可能性」もあります。しかし、その戻りが5年以上先かもしれませんし、2度と戻らない可能性も否めないわけです。

そのため、小さく9回勝っても、大きな1回の負けで全ての利益を失わないようにしなければいけません。大損をしないためのコツは新規注文と同時に損切りの逆指値注文も行うことです。

新規注文時に「これ以上予想と逆の方向に動いたら強制決済する」設定を常時行うことで、大損のリスクは回避できます。この「負けは小さく重ねて勝ちを大きくする」ことは、FXのみではなく株などの投資全般における王道です。

FXリスク⑥ レバレッジリスク

レバレッジリスクとは?

レバレッジとは少額の証拠金をFX会社に預けるだけで、証拠金の最大25倍までの金額を取引できるようになります。

その結果、レバレッジに比例して利益も大きくなりますが、その分ハイリスク・ハイリターンとなり、証拠金以上に損失を被る可能性もあります。そのため、初心者はレバレッジを抑えたり、レバレッジを使わないことが大切です。

レバレッジリスクの回避策

FXはすべての人に無条件に適している投資ではありません。その人の「資産額、投資額、投資目的、投資経験、投資スキル、将来設計」などで、適正や相性が変わってきます。

レバレッジを「便利」と感じる度合いも、資産額や投資額による影響が大きいです。例えば、余剰資金がないにも関わらず、手持ちの貯金すべてを投資すると、為替レートが少しでも意に反した動きを見せた途端、強制決済となって取引が終了します。

そのため、初心者はレバレッジを1~3倍に抑えましょう。レバレッジは短期トレードで相場観に自信があり、ある程度の含み損を抱えても損切りしない資産状況で使うと安心です。

為替レートは24時間で最大1~3円程度しか動きません。現在「1ドル=100円」としたら、99円50銭~100円50銭を想定して、資金繰りをすることが望ましいです。

逆に長期トレードのように数カ月後に何が起こるかわからない投資において、数十倍のレバレッジで膨らんだマネーを放置することは危険です。

また、予想に反したらすぐに損切りを行いましょう。高いレバレッジでは「いつか戻るだろう」は楽観的すぎます。ポジションを持ったあとに予想がはずれた時点で、次の予想もはずれる可能性があることは認識したいです。

FXリスク⑦ ロスカットリスク

ロスカットリスクとは?

ロスカットとは新規で購入した外貨に含み損が出たとき、それ以上損失を拡大させないために「ポジションを決済して、損失を確定する」ことです。

例えば「1ドル=100円」で買ったあとに99円まで下がってしまいました。さらに97円や96円と含み損が膨らんでしまう前に、98円で決済する逆指値注文が仕込んでおけば、基本的には98円以上のマイナスにはなりません。

これは損失が確定するロスカットリスクですが、同時に損失を限定する効率的な仕組みでもあります。

しかし、ロスカットも完璧ではありません。相場の急変で売買が成立しなかったり、週またぎで為替レートが乖離すると、逆指値注文を受ける相手がいないためにロスカットできずに、想定を超える損失になったりします。

例えば、2015年1月にスイスフラン/円が115円から162円に急上昇したとき、116円や117円でロスカットを設定していても、まったく売買が成立せずに、131円近辺でようやくロスカットできる事象が発生しました。

仮に「1スイスフラン=115円」のときに5万通貨を売りから入っていた人は、116円でロスカットすれば5万円の損失で済みますが、131円までロスカットできないと75万円の損失となってしまいます。

ロスカットリスクの回避策

価格通知とは為替レートが指定した価格に到達したときに、アプリやメールでお知らせが来る機能です。約定通知とは事前注文が約定したことを知らせてくれる機能です。

また、事前に指値注文や逆指値注文をしておけば、価格通知がなくても自動的に売買はできます。例えば「米ドル/円が100円になったときに、ユーロ/円の動きを見てから売買したい」など、複合的な判断をするときにも使えます。

FXリスク⑧ 強制決済リスク

強制決済リスクとは?

証拠金維持率が100%を下回ったり、私たちがFX会社に預けている証拠金の額が、私たちが保持する外貨の実質価値の4%未満であるとき、私たちのポジションは強制決済となります。

仮に強制決済のあとに意図する方向に為替レートが推移しても、ポジションがないために無効です。

また、強制決済は成行注文で行いますが、相場の状況次第では取引がなかなか成立せずに、本来、強制決済を予定していたはずの為替レートよりも乖離することで、追加で証拠金を支払うリスクも発生します。

強制決済リスクの回避策

強制決済リスクにはマージンコールで気づきます。マージンとは「余力」を意味しており、マージンコールは含み損で証拠金が足りなくなったことをお知らせする通知です。

その通貨を保有するために必要な証拠金の割合を示す「証拠金維持率」が、100%を切ったときなどが証拠金不足の対象になります。証拠金維持率の計算式は以下のとおりです。

証拠金維持率=(証拠金-建玉評価額)÷必要証拠金×100

例えば「1ドル=100円」のとき、証拠金10万円で1万通貨を買います。このときの証拠金維持率は「(10万円±0円)÷(100万円×4%)×100=250%」であり、まだマージンコールは来ません。

しかし「1ドル=93.75円」となると、含み損が6万2500円になります。このときの証拠金維持率は「(10万円-6万2500円)÷(93万7500円×4%)×100=100%」となり、100%に達したためにマージンコールが来ます。

このマージンコールを消すには「証拠金を追加で入金する、ポジションを一部決済して損失を確定させる、相場が持ち直して含み損が減る」などの、証拠金維持率を上げる対応が必要です。

一般的に証拠金維持率が50~100%になるとマージンコール、FX会社によっては「ロスカットアラート」という名で連絡が来ます。これらは強制ロスカットの1歩手前の状態です。

さらに含み損が膨らんで、証拠金維持率が50%未満になると、強制ロスカットが実行されます。例えば、マージンコールと同様に「1ドル=100円」のとき、証拠金10万円で1万通貨を買います。

先ほどは「1ドル=93.75円」でマージンコールが来ましたが、さらに「1ドル=91.8円」まで下がると、証拠金維持率は「(10万円-8.2万円)÷(91.8万円×4%)×100=49%」に減って、強制ロスカットとなります。

FXリスク⑨ スリッページリスク

スリッページリスクとは?

スリッページとは注文した為替レートと約定した為替レートに差が発生することです。例えば「1ドル=120.000円」で注文したはずが、実際には「1ドル=120.003円」で約定していることがあります。

特に為替レートが急激に変動したときは、FX会社が画面上に表示する為替レートに対して、実際に売買されている為替レートが乖離することがあり、その場合は不利な為替レートで取引が成立してしまいます。

FXリスク⑩ 相対取引リスク

相対取引リスクとは?

FX会社が私たちに提示する為替レートは、FX会社が複数の世界的な金融機関の為替レートを参照して、独自に生成している数値です。そのため、一般的な市場の為替レートと価格差が生じることもあり、FX会社によっては正確な為替レートが配信されず、損失を被る可能性もあります。

私たちが米ドルを買うために100万円を支払っても、FX会社はその100万円を使って1万ドルの実物を仕入れる両替商のようなことはしていません。加えて、私たちの注文を仲介して、外国為替市場に流すこともしていません。

私たちが日本円を売って米ドルを買いたいとき、FX会社は同じFX会社内にいる米ドルを売って日本円を買いたい顧客とマッチングします。これで売買が成立して、FX会社は両者から手数料を受け取ります。

同じFX会社内にマッチングできる顧客がいないときは、FX会社はインターバンク市場とつながっているカバー先の金融機関から米ドルで日本円を買う反対売買をしています。

つまり、FX会社は顧客とは逆の通貨ペアで売買を行って、顧客とは損益分のみを受け渡ししている仕組みです。

そのため、顧客とFX会社、FX会社とカバー先の金融機関、カバー先の金融機関とインターバンクとの間において、適切な運営が行われていないと、私たちは公平な取引ができなくなってしまいます。

実際に2009年10月にカバー先の金融機関の1つであるコメルツ銀行で想定外のシステムトラブルがあり、複数のFX会社において南アフリカランドが急落してしまう現象が発生しました。