【漫画】第36話「FXのOCO注文とは?指値と逆指値を同時注文できる」

「指値と逆指値を使え!」

「自動で注文を取り消す」

「3種類あるOCOの使い方」

「102円でも損してしまう」

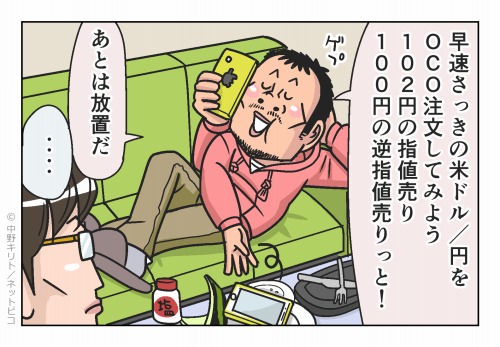

FXのOCO注文とは?

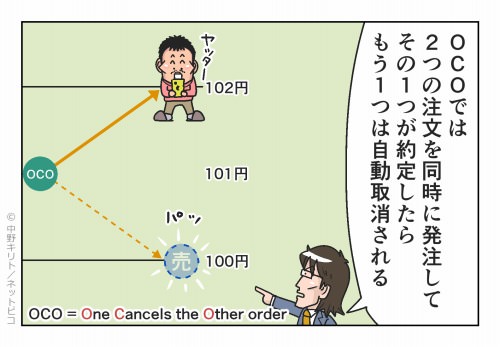

FXのOCO(オーシーオー)注文とは「One Cancels the Other order」の略で「複数注文」とも呼ばれています。2つの注文を同時に出して、一方の注文が成立した際には、もう一方の注文は自動的にキャンセルされる注文方法です。

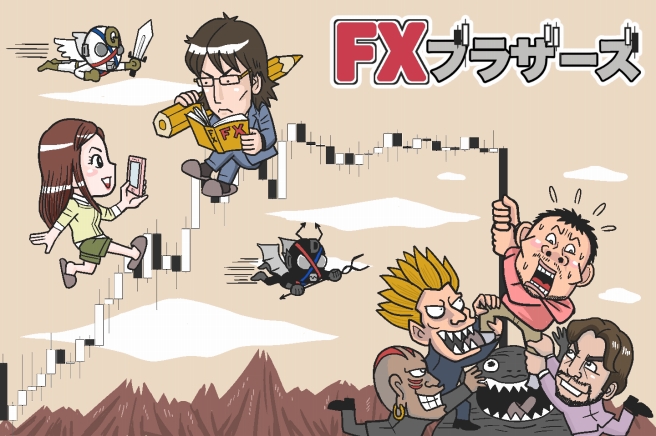

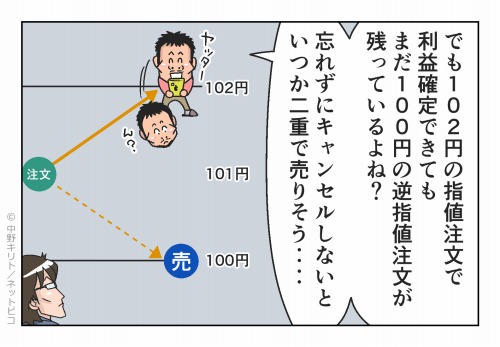

例えば「1ドル=101円」のときに、米ドルを1万通貨持っているとします。そこでOCO注文にて「1ドル=102円」になったら1万通貨を売る、「1ドル=100円」になったら1万通貨を売るといったダブルの注文ができます。

実際に1ドルが102円に上がった場合は利益確定で売って、100円のほうは自動で取り消されます。1ドルが100円に下がった場合は損切りで売って、102円のほうが自動で取り消されます。

ある程度のトレンドが予測できる相場であれば、OCO注文を使わなくても構いませんが、予想外の値動きがあった場合に為替レートが上下どちらに推移しても対応できるメリットがOCO注文にはあります。

FXのOCO注文の使い所は3つある

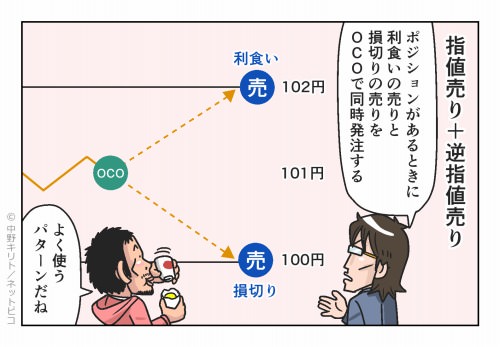

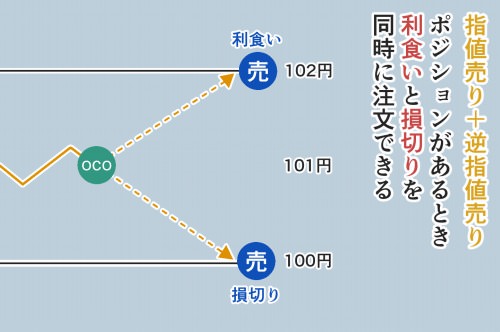

指値売り+逆指値売り

OCO注文ではすでに持っているポジションに対して、指値注文による利食いと逆指値注文による損切りを同時に出すことが一般的です。

例えば「1ドル=101円」のときに1万ドルのポジションがあったとします。為替レートが「円安で102円になったら売り、円高で100円になったら売り」という2つの注文が出せるわけです。どちらかが約定したら、残された注文は自動的にキャンセルされます。

1万ドルが買いポジションであれば、為替レートが上がったことを想定した利益確定の売り戻し、下がったことを想定した損失限定の売り戻しといったOCO注文が出します。

1万ドルが売りポジションであれば、為替レートが上がったことを想定したは損失限定の買い戻し、下がったことを想定した利益確定の買い戻しといったOCO注文が出します。

また「1ドル=101円」のときに「3円の円安で104円になったら売り、1円の円高で100円になったら売り」のように、利益を大きく損失を小さくすることで、利大損小を意識した注文もしやすいです。

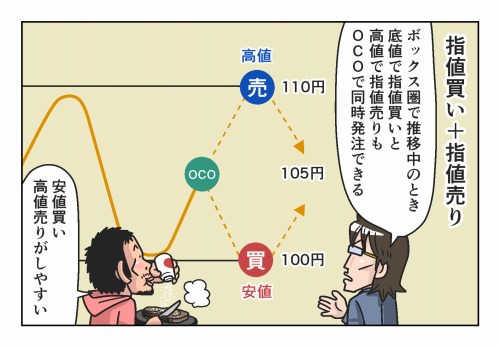

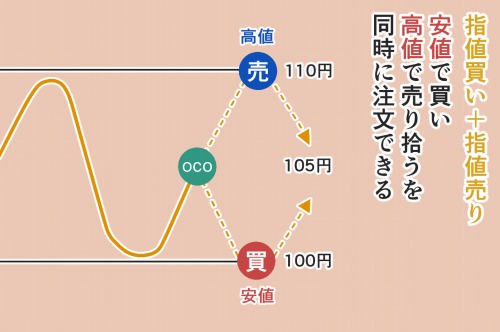

指値買い+指値売り

よくある100円から110円の間を行ったり来たりしているようなボックス圏では、底値付近の100円で買って、天井付近の110円で売ることができる可能性が高まりますが、その1回だけの成功ではもったいないです。

この際「100円と110円のどちらに動くか読めないけど、その間に価格が収まることが予測できるのであれば、100円で買ったり、110円で売ることを繰り返したい」と考えます。

そこで新規で「100円で買い、110円で売り」のOCO注文をします。仮に100円で買えたら、次に「110円で売り、99円で売り」のOCO注文をして、利食いと損切りに備えましょう。

逆に110円で売れても、次に「100円で買い、111円で買い」のOCO注文をして、利食いと損切りに備えることができます。

この「新規注文でOCO+決済注文でOCO」の2段階を続けることで、ボックス圏では繰り返し利益が得られる可能性が高まります。会社員や主婦のようにパソコンに向かう時間が限られる人も扱いやすいです。

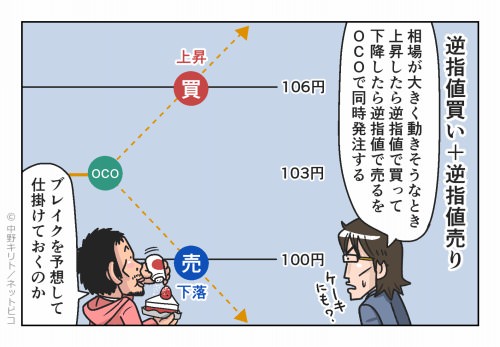

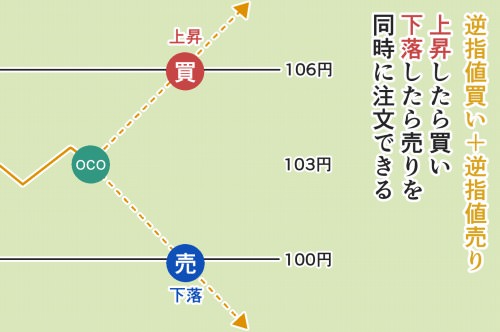

逆指値買い+逆指値売り

ボックス圏が続いてもいつかはブレイクするときが来ます。1度ブレイクしてしまえば、その方向に価格は流やすく、トレンドが形成されます。私たちがその瞬間を逃すことは機会損失かもしれません。

そこで例えば106円から100円でボックス圏が続いていて、そろそろブレイクしそうなときに「円安で106円になったら買い、円高で100円になったら売り」の2つの新規注文をOCOで出しておきます。

106円でブレイクしたら自動的に新規で買えますし、100円でブレイクしても自動的に新規で売れます。特に仕事中や睡眠中など、長期で画面から離脱しているときにも仕掛けられるOCO注文のやり方です。

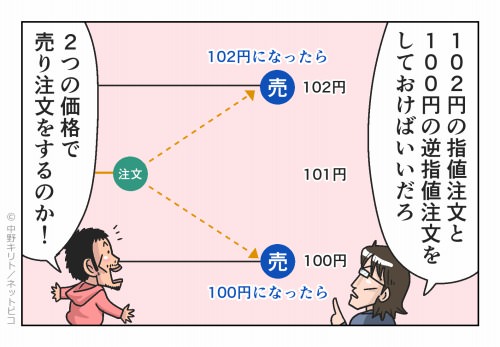

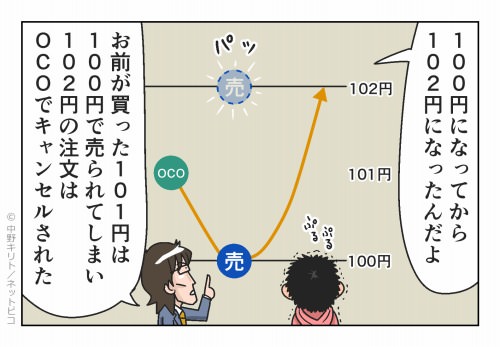

FXのOCO注文で損をする可能性

OCO注文の欠点は「タイミングを間違えると利益を逃して、むしろ損をしてしまう」ことや「大きな痛手を防ぐことができる反面、儲けが少なくなる可能性がある」ことです。

例えば「1ドル=101円」のとき、102円の指値売りと100円の逆指値売りのOCO注文をします。しかし、1度100円になってから102円になると、100円でポジションを決済してしまうため、損失が確定します。

もし102円の指値売りのみして、100円の逆指値売りをしていなければ、本来は利益を得られていました。OCO注文による100円の逆指値売りが余計だったわけです。

このケースでは101円で買ったあとに102円、103円、104円と上昇トレンドを描ければ全く問題ありません。予想が裏切られて100円に達したとしても、ロスカットによる大損は免れることができます。

問題は一時的に100円以下に下がって、その後に102円以上に上がってしまったときです。100円になった途端、ポジションがなくなりますので、反発に対応できません。

ただ、このように価格設定やタイミングで損する可能性について、OCO注文に限らず、逆指値やIFD注文とも一緒です。つまり、OCO注文も使いどころを間違えないようにしたいということです。

OCO注文は利食いと損切りで使えますが、利益の幅を大きく損失の幅を小さくしすぎると、結局はすぐに損切りされてしまい、利益が得られない可能性も出てきます。利大損小でも価格設定とタイミングが重要です。