【漫画】第43話「副業の確定申告のやり方とは?対象者は所得20万円超えの会社員」

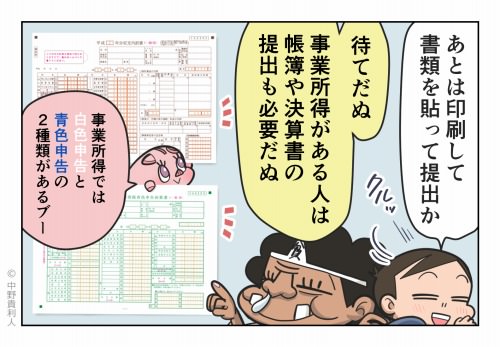

「副業で年間20万円超の所得」

「確定申告の手順①~⑥」

「意外と簡単にできる」

「副収入を隠すと‥‥」

- 副業の確定申告は所得20万円超が対象

- 確定申告の方法はスマホ・サイト・手書きの3種類

- 確定申告のやり方① スマホで入力してデータ送信

- 確定申告のやり方② サイトで入力して書面提出

- 確定申告のやり方③ 手書きで計算して書面提出

- 副業の税金を計算する手順

- 副業がばれて脱税を指摘される可能性は?

- 副業の確定申告のやり方でよくある質問

- 副業の確定申告をした体験談や口コミ

副業の確定申告は所得20万円超が対象

年間20万円超の所得や住宅ローンなどの控除が発生した人を対象に、納税額を正しく再計算して、申告書の作成と提出を行う制度」です。毎年1月1日~12月31日に得た収入の確定申告を、翌年の2月16日~3月15日に行います。

年間20万円超の所得や住宅ローンなどの控除が発生した人を対象に、納税額を正しく再計算して、申告書の作成と提出を行う制度」です。毎年1月1日~12月31日に得た収入の確定申告を、翌年の2月16日~3月15日に行います。

一般的な会社員の場合、毎月の給与から「源泉徴収税」として所得税が天引きされています。源泉徴収税は見込み額を前払いしており、毎年12月に会社が「年末調整」をして、多かった分を返金するために確定申告は不要です。

しかし、2カ所以上の雇用先から給与を貰っていたり、副業の所得が年間20万円超の人は、あらためて収入、経費、所得、税額を再計算し、税務署に確定申告書を提出したあと、納税する義務が生じます。また所得とは収入や売上から経費を差し引いた残りの額のことです。

収入-経費=所得

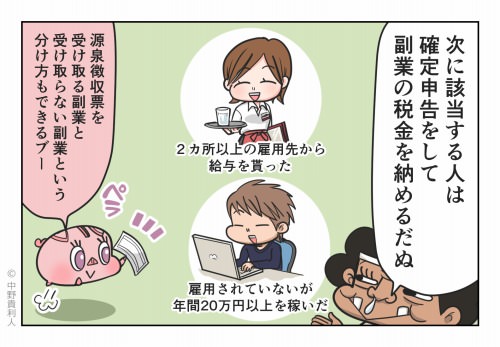

税務署にて副業の確定申告をする必要がある9つのパターンをまとめました。雇用先や外注先が源泉徴収税を納めている場合や投資で損失をした場合は、確定申告をしなくても構いませんが、確定申告をすることで税金が還付されるためにお得です。

- 複数の雇用先から年間20万円超の給与収入を受け取った

- アルバイト先から年間20万円超の給与収入を受け取った

- ブログ、YouTube、SNSなどで年間20万円超の所得があった

- ネットなどで物品を販売して年間20万円超の所得があった

- 制作や執筆などの個人請負で年間20万円超の所得があった

- 株や投信で年間20万円以上の利益や損失があった

- FXや先物で年間20万円以上の利益や損失があった

- 仮想通貨で年間20万円以上の利益や損失があった

- 不動産を貸し出して年間20万円超の所得があった

副業では「所得が年間20万円以下だった」人は金額が少額であることから、税務署に確定申告をする義務はありません。例えば、副業の売上が1000万円でも経費が990万円であれば、所得は10万円であるため、確定申告は不要です。

ただし、住宅ローンなどの控除を受けるために確定申告するときは、年間20万円以下の副業の内容も一緒に記載する必要があります。

ちなみに副業以外では「医療費を10万円以上支払った、特定の市販薬を合計1万2000円以上買った、6カ所以上の自治体に寄付した、住宅ローンを返している、年末調整で申告漏れがあった」人が、確定申告をすることで得をします。

確定申告書の作成と提出は最初こそ戸惑いますが、1度経験すると特別な知識もいらない単純な事務処理です。国税庁や地方自治体も納税を促すために、各地で相談会やサポートを開いています。

確定申告の方法はスマホ・サイト・手書きの3種類

確定申告書の作成方法は「スマホで入力してデータ送信、サイトで入力して書面提出、手書きで計算して書面提出」の3種類があります。

| 提出方法 | メリット | デメリット |

|---|---|---|

| スマホで入力してデータ送信 | 印刷や郵送の手間がなくウェブで完結する | 本業が年末調整済みの給与所得者、副業が雑所得のみの人が対象である |

| サイトで入力して書面提出 | すべての副業者を対象としており、サイト上で自動計算されるためにミスが少ない | 印刷して郵送しないといけない |

| 手書きで計算して書面提出 | パソコンやスマホが使えない人が対象である | 計算ミスや手間が非常にかかる |

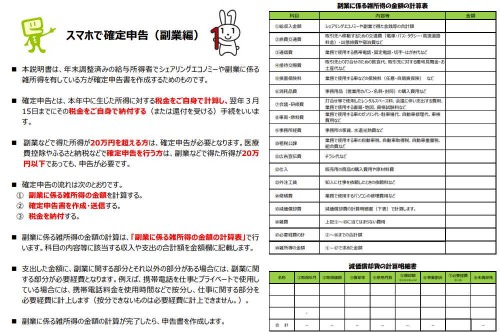

![]() 情報取得日 2024年10月時点

情報取得日 2024年10月時点

スマホは印刷や郵送の手間がなくウェブで完結するために効率的です。ただ、それができる対象者は2024年10月時点では、本業が年末調整済みの給与所得者であり、副業の所得の種類が雑所得の人です。

確定申告では収入や所得は10種類に分けられており、それぞれで入力項目や計算方法が異なります。例えば、雇用主から給与で受け取る「給与所得」、自営業やフリーランスの「事業所得」、株の配当である「配当所得」、不動産投資の「不動産所得」、それらに該当しない一時的な収入である「雑所得」などです。

副業では雑所得以外で報酬を得ている人もいるため、その場合はサイトで入力して書面提出を選びましょう。

確定申告のやり方① スマホで入力してデータ送信

スマホで入力してデータ送信する方法は、スマホの場合は国税庁のスマホで確定申告(副業編)にQRコードとマニュアルがあるため、それを参考に進めることが確実です。

ただし、対象者は「複数の給与所得があるために源泉徴収票が2枚以上ある人、年金収入がある人、副業などで雑所得がある人、一時所得がある人」のみです。例えば副業でイラストレーターやプログラマーをしていて、継続的に収入が発生している場合は事業所得であるため、パソコンを使うしかありません。

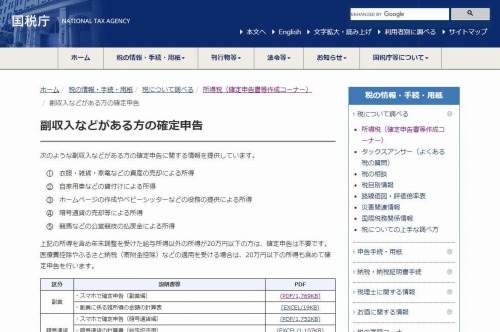

パソコンで入力してデータ送信する場合は、国税庁が管理する確定申告書等作成コーナーから始められます。こちらもe-Taxで提出するため、ウェブ上で申告手続きが完結し、わざわざ税務署を訪れる必要がありません。

最初の画面で「作成開始」を押したあとに「e-Taxで提出 マイナンバーカード方式」か「e-Taxで提出 ID・パスワード方式」を選びましょう。マイナンバーカード方式は「マイナンバーの通知カードではないマイナンバーカード」と「マイナンバーカードの読み取りができるスマホ、もしくはICカードリーダー」が必要です。

ID・パスワード方式は初回のみ運転免許証などの本人確認書類を持参して、税務署でID・パスワードの発行手続きをすることで、本人確認が完了します。今後はそのIDとパスワードを使って確定申告ができるようになります。

また副業の確定申告については、国税庁の副収入などがある方の確定申告でわかりやすく説明しています。

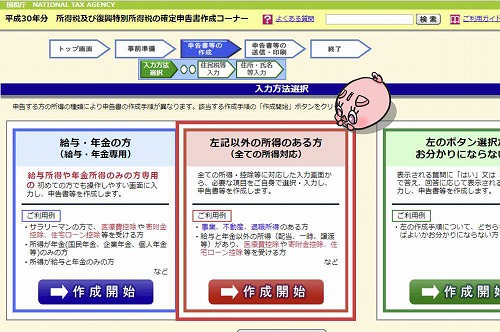

確定申告のやり方② サイトで入力して書面提出

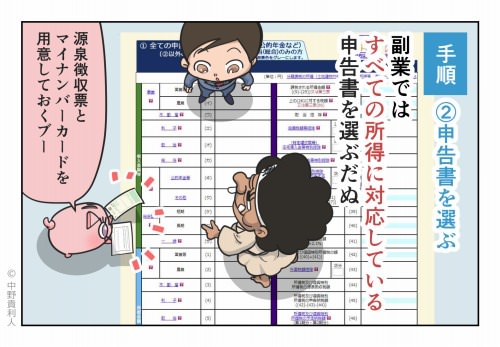

申告書を選ぶ

サイトで入力して書面提出する方法は、国税庁が管理する確定申告書等作成コーナーに移動して、「作成開始」を押すことで始められます。税務署に提出する手間はありますが、源泉徴収票などの添付書類を用意し、画面に従って収入や控除額を入力するためにわかりやすいです。

記入漏れや誤りがあるときはガイドが出ますし、自動的に納税額が計算されるためにミスが減ります。印刷と押印後、添付書類台紙に必要書類を貼って、管轄の税務署に提出します。税金は税務署や銀行で納付できます。

次の「事前確認」では税務署への提出方法を選択します。今回は事前準備が不要な「印刷して提出」で進めます。

ちなみに「マイナンバーカードとマイナンバーカード対応のスマホがある人」や「税務署でIDとパスワードを発行してもらった人」は「e-Taxで提出」も選べます。

続いて、パソコンやプリンターなどが推奨環境に準じていることを確認して、「利用規約に同意して次へ」を押します。

作成する申告書等の選択では「所得税」を指定します。

入力方法選択では、給与以外の副収入がある人は「左記以外の所得のある方」を選びます。

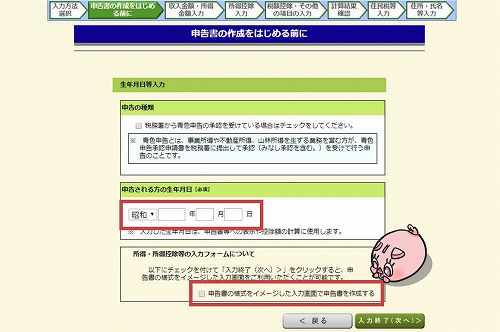

次に「申告される方の生年月日」に生年月日を入力、「申告書の様式をイメージした入力画面で申告書を作成する」にチェックをして、「入力終了」を押します。

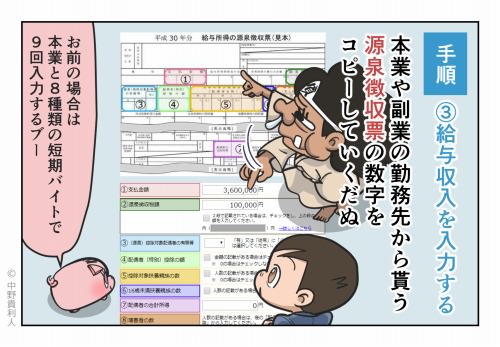

給与収入を入力する

今度は確定申告書の入力画面に移ります。タブは「①全ての申告に対応」に指定されていて、②のほうは使いません。まずは本業の給与を入力するために、「収入金額等」にある「給与」を押します。

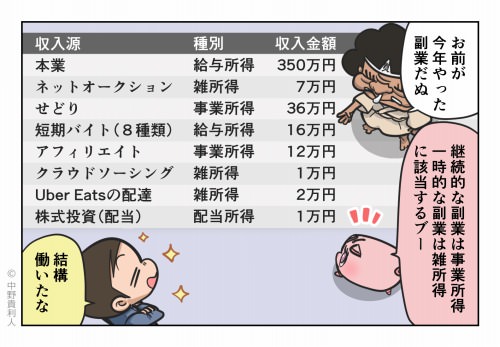

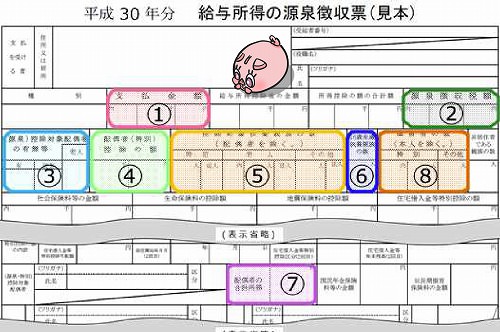

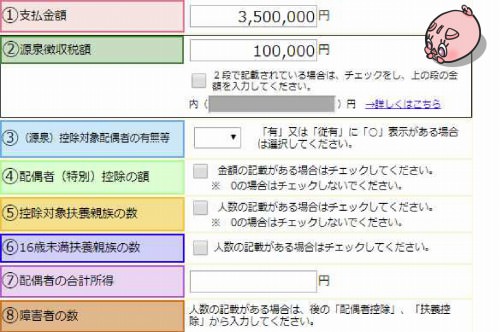

その際は源泉徴収票を見ながら該当するすべての数値をコピーしましょう。今回は本業の給与収入350万円、7種類の副業の所得75万円をモデルケースに入力していきます。

| 収入 | 区分 | 金額 |

|---|---|---|

| 本業 | 給与収入 | 350万円 |

| 短期バイト(8種類) | 給与所得 | 16万円 |

| せどり | 事業所得 | 36万円 |

| アフィリエイト | 事業所得 | 12万円 |

| ネットオークション | 雑所得 | 7万円 |

| クラウドソーシング | 雑所得 | 1万円 |

| ウーバーイーツの配達 | 雑所得 | 2万円 |

| 株式投資(配当) | 配当所得 | 1万円 |

続けて、副業の給与収入も同じように入力します。短期バイト(8回分)で合計16万円です。その後、確定申告書の画面に戻ると「給与」の欄に、自動的に「350万+16万=3,660,000」が記載されています。

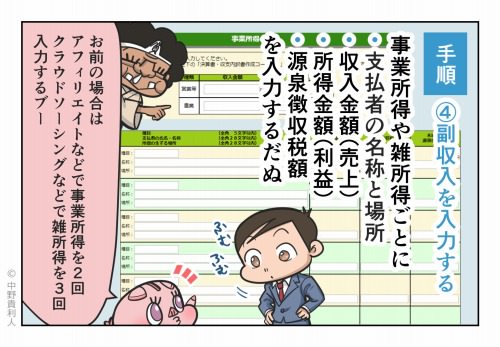

副収入を入力する

今度は給与ではない収入を次々と入力していきます。事業所得なら「事業」、不動産所得なら「不動産」、雑所得なら「その他」を押しましょう。

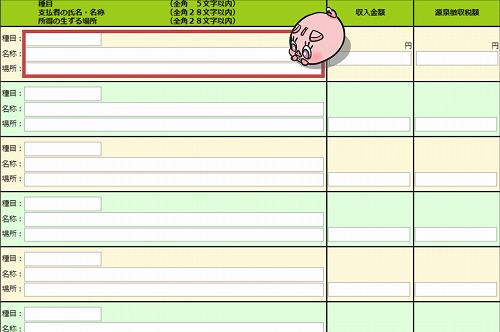

今回は「事業」を押して、せどりの36万円とアフィリエイトの12万円を入力、「その他」を押して、ネットオークションの7万円、クラウドソーシングの1万円、ウーバーイーツの配達の2万円を入力しました。

入力する項目は支払者の名称と場所、収入金額、所得金額、源泉徴収税額などです。

これで「事業」の「営業等」の欄に「480,000」、「雑」の「その他」の欄に「100,000」が記載されます。

このように収入を入力していくことで、課税対象となる「所得金額」が自動計算されて、確定申告書に反映されます。

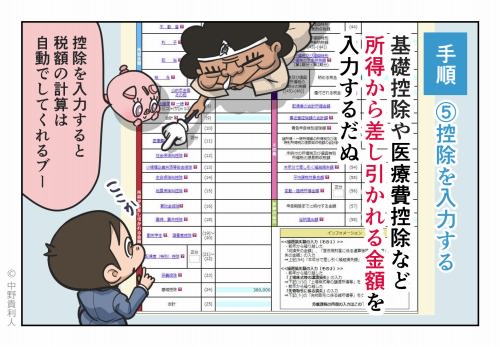

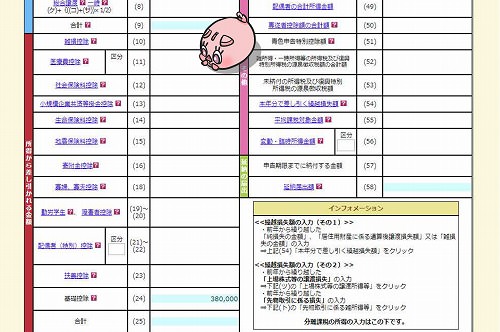

控除を入力する

控除とは「収入から引くことができる金額」を意味します。原則すべての人に基礎控除、給与所得控除、社会保険料控除は適用されて、医療費控除、生命保険料控除、配偶者控除などに該当する人も多くいます。

「所得から差し引かれる金額」にある「基礎控除」と「社会保険料控除」は、給与所得の源泉徴収票から自動的にコピーされます。地震保険料控除や寄付金控除のような追加がある場合は、該当の項目を押して、数値を入力します。

これで収入金額等、所得金額、所得から差し引かれる金額が入力できたため、すでに「税金の計算」の「税額」には、正しい数字が自動計算されています。

さらにこの税額から直接引ける住宅借入金等特別控除や寄付金特別控除などの税額控除も入力しましょう。その結果、納める所得税及び復興特別所得税の額が算出されます。

また、株式投資の利益や配当などは、証券会社で特定口座(源泉徴収あり)を選んでいるものとみなし、入力を省いています。FXの確定申告の書き方は別途以下で紹介しています。

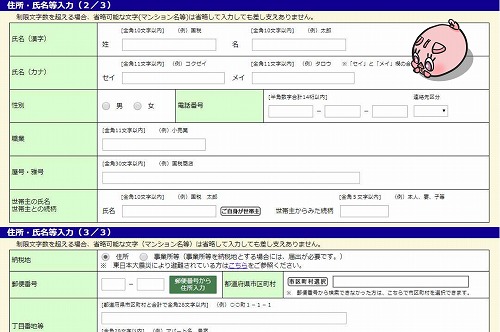

個人情報を入力する

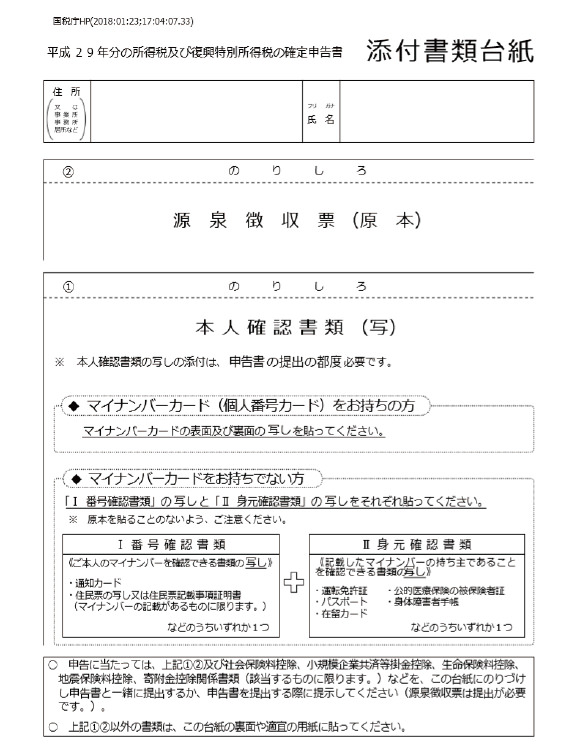

確定申告書の記入と納税額の計算が完了したら、あとは個人情報を入力して、印刷と押印、必要書類を添付します。

- 「住民税等入力」のページでは「住民税・事業税に関する事項」を押すと、住民税の納付方法を「給与から差引き」と「自分で納付」から選べます。

- 「住所・氏名等入力」のページでは氏名、電話番号、住所などを入力します。

- 「マイナンバーの入力」のページではマイナンバーを入力して、「申告書等作成完了」を押します。

- 「申告書等印刷」ページでは「帳票表示・印刷」を押すと、確定申告書のPDFファイルがダウンロードできます。

- 確定申告書のPDFファイルを印刷します。必要な印刷物は、申告書B第一表(提出用・控え用)、添付書類台紙、申告書B第二表(提出用・控え用)の5点です。

印刷した添付書類台紙に住所と氏名を記入したら、源泉徴収票とマイナンバーカードのコピーを添付します。添付書類は返却されないためにコピーを取っておくと安心です。

さらに社会保険料控除関係書類、生命保険料控除関係書類、寄附金控除などの関係書類も添付します。余白に入り切らない場合はホチキスで止めたり、提出時に提示するのみでも構いません。

確定申告書が完成したら2月16日~3月15日に税務署に提出します。

確定申告書の提出は郵送でも受け付けていますが、初めての人は直接税務署に持って行き、税務署の職員に計算ミスや記入漏れを確認してもらったほうが確実です。税務署は混んでいるため、早めのタイミングで空きを確認します。

当日は確定申告書Bの第一表(提出用・控え用)、添付書類台紙、第二表(提出用・控え用)、印鑑、身分証明書を持参すると二度手間になりません。

提出時には確定申告書の控えに、収受印を押してもらいます。追加分の所得税は3月15日までに税務署や金融機関に納付します。また、還付がある場合は4~5月に指定の口座に振り込まれます。

確定申告のやり方③ 手書きで計算して書面提出

確定申告書の記入用紙を印刷して、自分で税額を計算しながら手書きをしたほうが、短期的には少ない労力で済むかもしれません。しかし、初心者による手書きはミスが起きやすく、冗長的で手間もかかります。

この方法は主にスマホやパソコンを持っていない人が利用するため、一般的な会社員で副業による確定申告をする人は避けたほうがいいでしょう。

副業の税金を計算する手順

収入金額を合算する

収入金額は区分別に足していきます。先ほどの例では、給与収入は本業が350万円と副業が16万円であったため、合計で「350万円+16万円=366万円」となります。

続いて、事業収入や雑収入なども区分別に合算していきます。

所得金額を計算する

収入の区分別に所得金額を計算します。給与所得は「給与-給与所得控除」です。計算式から下のとおりであり、今回は給与が366万円だったために「366万円×20%+54万円=127万2000円」のように求めます。

| 給与などの収入 | 給与所得控除 |

|---|---|

| 180万円以下 | 給与年収×40% 65万円未満のときは65万円 |

| 180万円超~360万円以下 | 給与年収×30%+18万円 |

| 360万円超~660万円以下 | 給与年収×20%+54万円 |

| 660万円超~1000万円以下 | 給与年収×10%+120万円 |

| 1000万円超 | 220万円(上限) |

事業所得は「売上-経費=所得」です。

その結果、今回の給与所得は「366万円-127万2000円=238万8000円」となりました。それに事業所得と雑所得を足すことで、総所得が合計296万8000円と求められます。

所得控除を引く

所得から所得控除を引くことで、課税対象となる課税所得を下げることができます。所得控除は以下の14種類があります。

| 名称 | 金額 |

|---|---|

| 基礎控除 | 一律48万円 |

| 扶養控除 |

|

| 配偶者控除 | 38万円 |

| 配偶者特別控除 | 最大38万円 |

| 寡婦・寡夫控除 | 27万円 |

| ひとり親控除 | 35万円 |

| 勤労学生控除 | 27万円 |

| 障害者控除 | 最大27万円 |

| 医療費控除 | 医療費-保険金-10万円 |

| 社会保険料控除 | 支出分全額 |

| 生命保険料控除 | 最大12万円 |

| 地震保険料控除 | 最大5万円 |

| 小規模企業共済等掛金控除 | 支出分全額 |

| 雑損控除 |

|

| 寄付金控除 |

|

![]() 情報取得日 2024年10月時点

情報取得日 2024年10月時点

今回は基礎控除と社会保険料控除の合計が92万円だったため、「296万8000円-92万円=204万8000円」と計算できます。

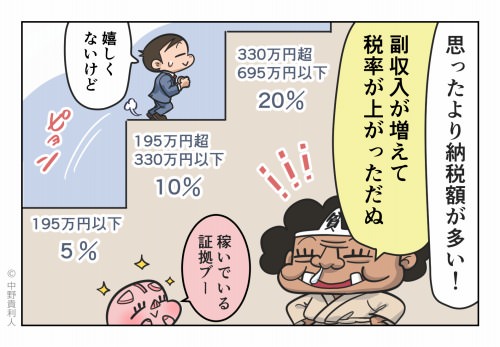

所得税を計算する

課税所得が204万8000円の場合、次の式に当てはめることで、税率と控除額がわかり、所得税額が「204万8000円×10%-9万7500円=10万7300円」と計算できます。

| 課税所得 | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円超~330万円以下 | 10% | 9万7500円 |

| 330万円超~695万円以下 | 20% | 42万7500円 |

| 695万円超~900万円以下 | 23% | 63万6000円 |

| 900万円超~1800万円以下 | 33% | 153万6000円 |

| 1800万円超~4000万円以下 | 40% | 279万6000円 |

| 4000万円超 | 45% | 479万6000円 |

さらに2037年までは復興特別所得税が発生するために「10万7300円×2.1%=2253円」が加算されて、所得税及び復興特別所得税の額は合計10万9553円となります。

税額控除を引く

住宅借入金等特別控除(住宅ローン控除)、配当控除、ふるさと納税などは税額控除であり、所得税から直接引けます。

今回は税額控除はありませんでしたが、すでに本業の会社などで源泉徴収税を10万円納めているために、確定申告後に納める税金は「10万9553円-10万円=9500円」となりました。ちなみに10円の位は切り捨てされています。

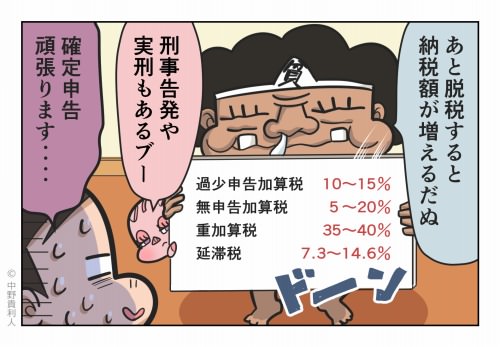

副業がばれて脱税を指摘される可能性は?

納税を怠っても収入の額が少ない人のところに、すぐに税務署の人が飛んでくるわけではありません。例えば、古本やDVD、ゲームソフトをメルカリで売って、年間利益が20万円を超えても税務署は来る確率は低いです。

特に本業で納税している人には、収入に対しての100%の脱税ではないために見逃されることもあります。これは管轄エリアに在籍する税務署職員のうち、実際に社外で調査できる職員の人数は限られるためです。

税務署職員も摘発する脱税額にはノルマがあり、お小遣い程度の金額ではご足労しない傾向があります。基本的な調査対象は法人や個人事業主であり、取引額が多いにも関わらず、利益が少ない企業を優先的に調査します。

ある企業で1つの脱税が発覚したとき、その会社と取引のある企業を芋づる式で引っこ抜いていきますが、その際も取引額が小さな個人は後回しにされて、たいていは1年を過ぎてしまいます。

ただし、1年を過ぎたから税務調査が終わるわけではありません。納税は7年間までさかのぼれますから、わざと数年間放置して、脱税額が貯まったところで自宅に訪れます。長引くほど追徴課税も多く支払うことになります。

税務署があなたをターゲットにした途端、副収入のデータを調査します。マイナンバーが始まってから収入の流れはほぼ把握されており、税務署は銀行口座の入出金履歴をすべて確認します。

銀行に勤務している知人によると「週に1~2回は税務署の職員が来て、4~5人の通帳を調べる」と漏らしてました。100万円程度の残高でも細かくコピーしていきます。

自動車税の脱税、国民年金の未徴収、NHK受信料なども簡単に見つかるように、税務署や自治体の職員による所得税や住民税の未納付も迅速です。

本来、副収入は見つかる見つからないの問題ではありません。脱税が発覚する確率は低いですが、20万円程度の副収入でも税務署が来たケースもありますし、納税は国民の義務ですので正しく税務署に申告しましょう。

確定申告の義務を履行しなかったときは、以下の加算税が追加された上で納付することになります。さらに意図的に確定申告書を提出しなかった人は加算税のみではなく、刑罰として「5年以下の懲役もしくは500万円以下の罰金」が課せられます。

| 種類 | 税率 | 説明 |

|---|---|---|

| 過少申告税 | 10~15% | 期限内に提出した書類が過小申告だった場合 |

| 無申告加算税 | 5~20% | 期限後に書類を提出した場合 |

| 不納付加算税 | 5~10% | 期限後に納付した場合 |

| 重加算税 | 35~40% | 仮装や隠蔽があった場合 |

| 延滞税 | 7.3~14.6% | 期限までに納付しなかった場合 |

副業の確定申告のやり方でよくある質問

──副業の所得が年間20万円以下なら確定申告をしなくてもいいですか?

税務署に対する所得税の確定申告はしなくても問題ありません。しかし、副業の所得が年間20万円以下でも、市区町村への住民税の申告と納付は必要であるため、各市区町村の公式サイトを確認しましょう。

また、所得税の確定申告をした場合は、自動的に住民税の確定申告も完了します。

──副業の売上が100万円、経費が200万円なら確定申告は不要ですか。

はい、必須ではありません。ただし、本業の給与所得と副業の事業所得は損益通算できるため、確定申告をすることで本業で納付済みの源泉所得税が還付金として戻る可能性があります。

──事業所得と雑所得の違いはなんですか。

明確な基準はありませんが、継続的な活動で得た所得は事業所得、一時的な所得やお小遣い稼ぎは雑所得とみなされます。事業所得のほうが給与所得との損益通算、青色申告特別控除、純損失の繰り越しなどができるため、お得です。

──仮想通貨で10万円の含み益が出て、その一部を日本円に戻した場合は、所得金額はいくらですか?

例えば、10万円分の仮想通貨を買って、2倍の20万円になったとします。そのとき、1万円分の仮想通貨を日本円に戻したら、1万円の所得金額です。残りの9万円分の含み益には税金はかかりません。

これは1万円分の仮想通貨で商品を購入したり、1万円分の別の仮想通貨に変換したときも、1万円の所得金額と見なされます。

──副業の収入から経費を引くことで利益が減らせると聞きました。

副業の収入は雑所得ではなく事業所得にしたほうが、経費にできる種類が多くてお得です。事業所得にするためには税務署に個人事業の開業届出書を申請し、個人事業主として確定申告します。

経費にできる種類は事業に関するものです。家賃や水道光熱費も使用量に応じて按分(適切な比率でわける)し、必要経費にできます。電車やタクシーも旅費交通費、プロバイダやスマホは通信費に該当します。

電子機器や文房具は消耗品、書籍や新聞は新聞図書費、人に手伝ってもらったときは外注費や支払手数料です。ただし、すべての経費において、本当にビジネスに必要なことを証明できないと、税務署に認めてもらえません。

領収書や帳簿は7年間、見積書、発注書、受注書、納品書、請求書、契約書など書類は5年間保管します。確定申告時は青色申告が基本であり、複式簿記によっては帳簿を付け、損益計算書と貸借対照表で決算を行いましょう。

副業の確定申告をした体験談や口コミ

副業してるナースって結構多いねんけど、今日はじめて「確定申告どうしてる?大した額でもないし、申請したことないんやけど...」って聞かれて、とても引いた。バレなきゃ🆗とか、もはや仕事振りも心配...

— まきんこʢ•̀رق•́ʡ (@__makky) December 18, 2021