【漫画】第25話「生涯支出を計算!住宅・子供・老後などで平均3億4000万円かかる」

「一生の収入と支出額」

「生活費は1億4548万円」

「保険や税金も含める」

「選択肢は3つある!?」

生涯支出をシミュレーションする

政府機関や大手企業の調査データを基準にした平均的な数字からあなたの生涯支出をシミュレーションします。

現在の年齢を指定すると今からの生涯支出、過去の年齢、例えば「22歳」と指定すると22歳からの生涯支出が計算できます。その際は年齢に合わせて、生涯賃金の勤続年数を調整します。

ちなみに生涯賃金にある平均年収の基準値は、大卒・院卒男性が「628万円」、大卒・院卒女性で「512万円」、高卒男性が「447万円」、高卒女性が「319万円」です。

生涯賃金と生涯支出の差額をプラスにするには、賃金を底上げしたり、副業で追加の収入を手に入れることです。既婚者の場合は夫婦共働きにして、配偶者の分の収入もプラスしましょう。

生涯支出を大きく減らすなら、子供の人数を少なくしたり、住宅や車の金額、生命保険料を下げることが数値上は有効ですが、長期的には日常の生活費を節約することが望ましいです。

生涯支出が3億4000万円になる内訳

22~64歳の平均生活費

22~64歳の平均生活費は統計上、単身世帯は年191万円、2人以上の世帯は年372万円※2です。仮に30歳で結婚すると「191万円×8年+372万円×35年=1億4548万円」が必要になります。

| 単身世帯 | 2人以上 |

|---|---|

| 年191万円 | 年372万円 |

ただし、単身世帯は都市部では物価が高いために月15万円程度では生活できませんし、逆に2人以上の世帯は節約次第で減額できます。

※2 総務省(2016年)「家計調査」

結婚関連費用

結婚関連費用は婚約から新婚旅行までで総額513万円※3でした。内訳は「婚約56万円、結婚指輪24万円、結婚式360万円、新婚旅行73万円」です。

ただし、ご祝儀が平均200万円、親からの援助金も平均200万円得られるために、個人差はありますが、結果的に収支はそこまで生涯に影響しません。さらに結婚式や披露宴をしない人たちも増えており、必須の支出ではありません。

※3 リクルートブライダル総研「結婚トレンド調査2016」

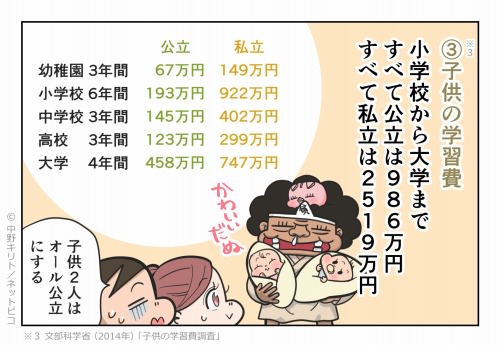

子供の学習費

小学校から大学まですべて公立は986万円、すべて私立は2519万円※4、最も割合が多い幼稚園から高校までが公立、大学から私立に自宅通学したケースを想定すると、平均1275万円になります。

| 対象 | 公立 | 私立 |

|---|---|---|

| 幼稚園 | 67万円 | 149万円 |

| 小学校 | 193万円 | 922万円 |

| 中学校 | 143万円 | 402万円 |

| 高校 | 123万円 | 209万円 |

| 大学 | 458万円 | 747万円 |

ただ、現在は保育園に通わせる世帯も多く、その場合は所得と自治体によって、保育料に月数万円の差が出ます。

大学も公立と私立の違いだけではなく、文系と理系、自宅通学と1人暮らし、4年制と医学部や薬学部、留学などもあるため、子供の学習費は平均値から乖離しやすい項目です。

※4 文部科学省(2014年)「子供の学習費調査」

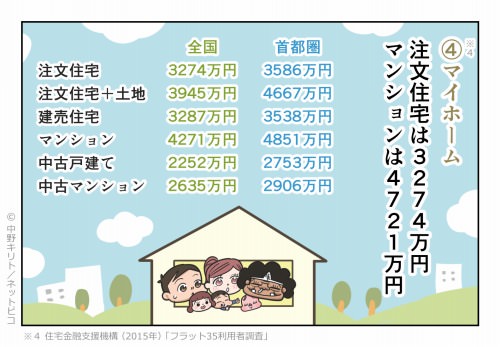

マイホーム

マイホームは「購入と賃貸、新築と中古、一戸建てとマンション、土地ありと土地なし、注文と建売、都市部と地方」などと多数の選択肢があり、個人差と地域差が発生しやすいです。

統計上の最安値は全国の中古戸建てで2252万円※5、最高値は首都圏のマンションで4851万円ですが、35年ローンを組むことで利息の1000~2000万円が増えます。また、賃貸でも総額は6000万円程度を見ておきたいです。

| 対象 | 全国 | 首都圏 |

|---|---|---|

| 注文住宅 | 3274万円 | 3586万円 |

| 注文住宅+土地 | 3945万円 | 4667万円 |

| 建売住宅 | 3287万円 | 3538万円 |

| マンション | 4271万円 | 4851万円 |

| 中古戸建て | 2252万円 | 2753万円 |

| 中古マンション | 2635万円 | 2906万円 |

※5 住宅金融支援機構(2015年)「フラット35利用者調査」

マイカー

マイカーは都市部では不要な人も多いですが、地方では生活必需品であり、また、子供がいるとなおさら必要です。維持費の中に車検代も含まれていますが、ガソリン代と駐車場代は別途必要です。

例えば、30~70歳の40年間で8年置きに買い替えると、1回あたり新車が220万円、8年間の維持費が80万円となり、5回分で1500万円※6がかかります。

ただし、新車も100万未満から1000万円以上とピンきりですし、駐車場代なども個人差が大きいです。また、平均的には自家用車を40年間乗ったときの支出額は2564万円になります。

※6 日本自動車工業会「2015年度 乗用車市場動向調査」

生命保険

生命保険は男性が月平均20083円、女性が月平均15166円※7です。仮に男性が25~64歳に加入すると「月平均20083円×40年=964万円」になります。

現状では生命保険や医療保険は1人暮らしのときは、月2000~3000円の都民共済や県民共済の掛け捨てでも構いません。ただ、子供が生まれると万が一のために月1万~2万円に増やす人が多いです。

ちなみに病気やケガによる入院費は「1日1万円×30日=30万円」が一般的です。ただし、この数字には高齢者が多く含まれており、20~40代であれば入院する割合が低いため、確率的には考慮しない人も多いです。

※7 生命保険文化センター「平成25年度 生活保障に関する調査」

老後の平均生活費

単身世帯は年180万円、2人以上の世帯は年280万円※8かかります。仮に65~84歳を夫婦で暮らすと「288万円×20年=5760万円」が必要です。

老後の平均生活費は特に重要です。人生の3大支出は教育資金、住宅資金、老後資金であり、子供やマイホームを持たない選択肢はありますが、65~84歳の生活費は削減できません。

※8 総務省統計局(2016年)「家計調査」

税金

最後に税金も考慮します。今回は日本人の平均年収441万円を基準にして、所得税、住民税、社会保険料で合計20%に設定しましたが、今後は消費税や年金保険料の負担増は免れないため、25%に設定することもあります。

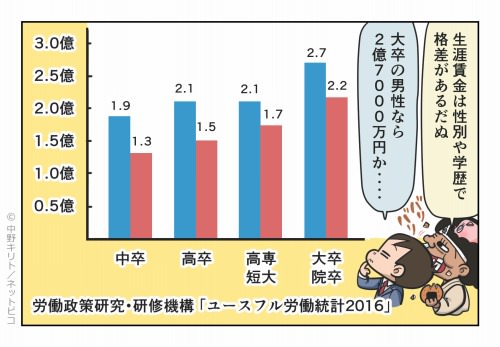

生涯賃金は平均1億3000万~2億7000万円

生涯賃金の平均は大卒・院卒男性で2億7000万円、大卒・院卒女性で2億2000万円、高卒男性で2億1000万円、高卒女性で1億5000万円※1でした。

| 学歴 | 男性 | 女性 |

|---|---|---|

| 中卒 | 1億9000万円 | 1億3000万円 |

| 高卒 | 2億1000万円 | 1億5000万円 |

| 高専・短大 | 2億1000万円 | 1億7000万円 |

| 大卒・院卒 | 2億7000万円 | 2億2000万円 |

生涯賃金は労働政策研究・研修機構と厚生労働省の統計データを参照しています。男性のほうが女性よりも高収入だったり、学歴では勉強した期間が延びるほど賃金も増えていく傾向があります。

しかし、生涯賃金は個人差が大きいです。同じ大卒でも偏差値の高い大学のほうが年収が高いデータもありますし、就職した企業の事業規模や社員数が大きいほうが、社員の年収も上がりやすいです。

さらに同じ企業の中でも年収300万円と1000万円の人がいるように、現在では年功序列ではなく、能力給を採用するようになりました。これにより性別、年齢、学歴による差は縮まっており、個人が重視されています。

そのため、個人の生涯賃金や生涯収入を計算するときは、あなたが今後受け取れるであろう「平均年収」に対して、あなたが今後働くであろう「勤続年数」をかけたほうが、ある程度正確な数字が導き出せます。

平均年収×勤続年数=生涯賃金

例えば、現在の年収が360万円の場合、最高年収は上司の給与明細によって720万円、最低年収は定年後再雇用によって240万円、平均年収は500万円と仮定します。勤続年数は22~65歳の合計43年間働くすると、生涯賃金は「500万円×43年=2億1500万円」となります。

※1 労働政策研究・研修機構 「ユースフル労働統計2016」

副業で生涯賃金と生涯支出のバランスを取る

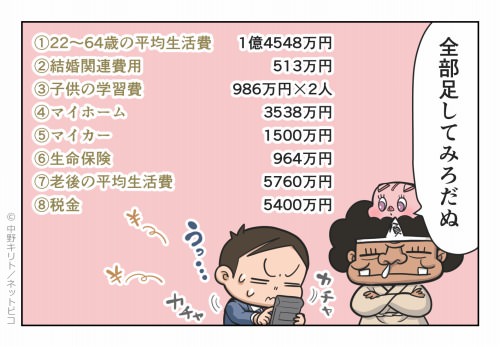

生涯賃金は大卒の男性で平均2億7000万円でしたが、生涯支出は3億4000万円となり、7000万円も足りません。

| 項目 | 例 |

|---|---|

| 22~64歳の平均生活費 | 1億4548万円 |

| 結婚関連費用 | 513万円 |

| 子供の学習費 | 986万円×2人 |

| マイホーム | 3538万円 |

| マイカー | 1500万円 |

| 生命保険 | 964万円 |

| 老後の平均生活費 | 5760万円 |

| 税金 | 5400万円 |

| 合計 | 3億4000万円 |

これら以外でも趣味、外食、国内や海外旅行、病気、親の介護、住宅のリフォーム、孫へのプレゼント、葬儀費用など、生涯支出はいくらでも増やせます。そのため、若いときにブランド品やエステなどのプチ贅沢をしていたら、老後にしわ寄せが及びます。

ただし、実際には配偶者の収入が加算されるかもしれません。仮に配偶者の年収が300万円で10年間働いてくれると、世帯年収は3000万円増えます。その分を生涯収入に加えることができます。

さらに年金も貰えます。平均受給額は2014年で国民年金が5万4414円、厚生年金が14万4886円でした。仮に65~84歳を厚生年金の夫と国民年金の妻で暮らすと「約20万円×12カ月×20年=4800万円程度」は確保できます。

また、平均1500万~2000万円は貰える退職金も生涯賃金に足したくなりますが、退職金はすでに生涯賃金に含まれていますし、退職金を減額や廃止する企業も増えているため、確実な収入源としては頼りないです。

いずれにしても質素な暮らしであれば、1人でも生きていくことができますし、夫婦共働きなら子供にも対応できます。しかし、生活に余裕はなく、将来は年金が減って税金が増える可能性が高いため、安泰とは程遠いです。

そのため、今後も変動しやすい生涯支出に対しては、節約意識が欠かせません。それらに加えて、自分のやりたいことを実現するためには、会社からの平均年収のみではなく、副業によるプラスアルファの収入が必要です。